قد يكون اكتشاف كيفية استثمار الأموال ومكان استثمارها أمرًا معقدًا. باتباع هذه النصائح ، ستكون جاهزًا لبدء الاستثمار قريبًا!

يتضمن الاستثمار وضع السيولة جانبًا للنمو "بشروط حقيقية". أي أن أموالك تتراكم بشكل أسرع من التضخم (ارتفاع تكاليف السلع والخدمات).

في حين أن جميع الاستثمارات تنطوي على مستوى معين من المخاطرة ، فإن الاستثمار المعقول لا يتعلق بالمقامرة. هناك فرق بين التخطيط المالي وخطط الثراء السريع. كلما زادت المكافآت قصيرة المدى المحتملة ، زادت مخاطر فقدان استثمارك.

إذا كان كل هذا يبدو مخيفًا بعض الشيء ، فلا تقلق! سيأخذك هذا الدليل حول كيفية بدء الاستثمار في جميع الخطوات ، بما في ذلك بعض النصائح الرائعة من خبراء الاستثمار رودني هوبسون وأندرو هالام.

ما هو الاستثمار؟

عندما تستثمر ، فأنت تشتري الأصول مع توقع زيادة قيمتها بمرور الوقت.

تشمل "الأصول" الأسهم أو السندات أو الممتلكات أو حتى أشياء مثل المقتنيات الثمينة أو الأعمال الفنية. كما ينطبق أيضًا على أمثال Bitcoin و NFT ، والهدف عادةً هو الشراء بسعر منخفض والبيع بسعر مرتفع لتحقيق ربح.

من المهم أن تتذكر أنه لا يوجد استثمار بلا مخاطر . بعضها أقل خطورة من البعض الآخر ، ولكن هناك دائمًا احتمال أن تنخفض قيمة أصولك.

الطريقة الأكثر شيوعًا لاستثمار الأموال هي من خلال سوق الأوراق المالية. من خلال شراء الأسهم أو الأسهم ، فإنك تشتري أساسًا شريحة من شركة (مثل Apple أو Amazon أو Tesla أو Tesco). إذا ارتفعت قيمة الشركة ، سيزداد سعر حصتك أيضًا.

يقول أندرو هالام:

كيف تبدأ الاستثمار

إليك كيفية بدء استثمار الأموال اليوم:

-

حدد أهدافك الاستثمارية

قبل استثمار الأموال في سوق الأوراق المالية ، من المهم تحديد بعض الأهداف.

هل تريد تكوين رأس مال (من خلال الأسهم التي تزيد قيمتها) أم ترغب في تحقيق دخل (من خلال توزيعات الأرباح ، على سبيل المثال)؟ هل تخطط للاستثمار من أجل تقاعدك أم تريد استرداد الأموال في وقت أقرب؟

ضع في اعتبارك أن الاستثمار عادة ما يكون إستراتيجية طويلة الأجل ، يتم إجراؤها على مدى خمس إلى 10 سنوات (إن لم يكن أطول).

إذا كنت تعلم أنك ستحتاج إلى المال في وقت أقرب من ذلك (لشراء منزلك الأول ، على سبيل المثال) ، فمن الأفضل عدم المخاطرة بأي مبالغ كبيرة من المال. ويرجع ذلك إلى أن سوق الأسهم متقلب وكلما زاد الوقت الذي تتركه فيه في استثماراتك ، زاد الوقت الذي يتعين عليه تجاوز أي انخفاضات.

-

اكتشف المبلغ الذي تريد استثماره

بمجرد تحديد أهدافك الاستثمارية ، حان الوقت لبدء النظر في المبلغ الذي يمكنك استثماره. في حين أنه من المغري طرح قرض الصيانة بالكامل في الأسهم لكسب ربح سريع ، يجب ألا تستثمر أبدًا أكثر مما يمكنك تحمل خسارته.

يعد شراء الأسهم هو الطريقة الأكثر شيوعًا لاستثمار الأموال ، ولكن هناك دائمًا مخاطر متضمنة. يمكن أن يتحرك السوق صعودًا وهبوطًا ، لذا من الأفضل ترك أموالك في سوق الأسهم لأطول فترة ممكنة (سنشرح السبب لاحقًا).

لذلك ، لا ينبغي أن يُنظر إلى الاستثمار على أنه وسيلة لكسب المال بسرعة. إذا كنت بحاجة إلى المال قريبًا ، لقضاء عطلة مثلاً ، فمن الأفضل عدم المخاطرة بوضعه في سوق الأوراق المالية. أنت لا تعرف أبدًا ما يمكن أن يحدث ، وإذا انهار السوق ، فلن يكون لديك الوقت الكافي للسماح له بالتعافي.

-

اختر استثماراتك

قد يكون اختيار الأسهم أو الأسهم أو الأموال المراد شراؤها أمرًا مربكًا بعض الشيء ، خاصة عندما تكون جديدًا في الاستثمار. ولكن هذا هو المكان الذي يأتي فيه البحث. تأكد دائمًا من أنك تعرف ما تستثمر فيه - لمجرد أن شخصًا ما على Twitter قال إن سهمًا معينًا هو خيار جيد ، فهذا لا يعني أنه صحيح!

هناك أنواع مختلفة من الاستثمارات يمكنك القيام بها في سوق الأوراق المالية. يمكنك شراء أسهم شركات فردية ، وهو نهج عملي أكثر ، أو يمكنك شراء صناديق المؤشرات (مثل S&P 500 أو FTSE 100).

مؤشرات الصناديق تتبع قيمة مجموعة من الأسهم أو السندات. على سبيل المثال ، يتتبع S&P 500 أفضل 500 شركة في الولايات المتحدة ويتتبع FTSE 100 أكبر 100 شركة في المملكة المتحدة.

بدلاً من الاضطرار إلى شراء حصة واحدة من كل شركة (الأمر الذي سيكون مكلفًا للغاية ويستغرق وقتًا طويلاً) ، يمكنك الاستثمار في صندوق مؤشر بدلاً من ذلك. نظرًا لأن أموالك موزعة على العديد من الشركات المختلفة ، فغالبًا ما يُنظر إليها على أنها طريقة استثمار أسهل وأقل خطورة.

تنويع محفظتك هو أفضل طريقة لتقليل المخاطر. يمكنك القيام بذلك عن طريق الاستثمار في صناديق المؤشرات ، ولكن أيضًا عن طريق توزيع استثماراتك على أسواق ومناطق جغرافية وصناعات مختلفة.

يقول أندرو هالام:

-

افتح حساب ISA أو حساب وساطة للأسهم والأسهم

قبل أن تتمكن من شراء استثمارك الأول ، فأنت بحاجة إلى حساب وساطة. هذه منصة عبر الإنترنت حيث يمكنك شراء وبيع وتتبع أسعار الأسهم والأسهم الخاصة بك.

عند اختيار حساب الوساطة الخاص بك ، تأكد من أنها توفر نوع الاستثمارات التي ترغب في شرائها. إذا كنت ترغب في شراء أموال مؤشر ، على سبيل المثال ، يجب أن يسمح لك حساب الوساطة بذلك. يجب عليك أيضًا التحقق من الرسوم وسهولة الاستخدام ، خاصة إذا كنت جديدًا في مجال الاستثمار.

إذا كنت مقيمًا في المملكة المتحدة ، فلديك أيضًا خيار فتح للأسهم والأسهم ISA . على غرار ISA النقدي ، يسمح لك هذا الحساب بتنمية أموالك معفاة من الضرائب. يمكنك إضافة ما يصل إلى 20000 جنيه إسترليني إلى الحساب سنويًا وأي مكاسب رأسمالية أو مدفوعات أرباح ستكون معفاة تمامًا من الضرائب. هذا خيار رائع ، خاصة إذا كنت تخطط للاستثمار لفترة طويلة.

من الواضح أنه يمكنك أيضًا فتح حساب وساطة عادي ، ولكن تذكر أنه سيتعين عليك دفع ضريبة على الربح إذا تجاوزت الحد الأدنى السنوي.

لفتح حساب وساطة ، ستحتاج على الأرجح إلى:

- إثبات الهوية

- رقم التأمين القومي الخاص بك

- التفاصيل الشخصية (الاسم والبريد الإلكتروني والعنوان والحساب المصرفي وما إلى ذلك).

بالنسبة لمعايير الاستثمار الدولية للأسهم والأسهم ، ألق نظرة على فانجارد. وإلا ، فراجع مراجعة eToro الخاصة بنا.

-

اشتر استثماراتك

قبل إجراء أي استثمارات ، أجرِ بحثك على الشركة أو صندوق المؤشر. تعرف على ما تشتريه وما إذا كان يتوافق مع أهدافك الاستثمارية.

عندما تكون مستعدًا لشراء استثماراتك ، قم بتسجيل الدخول إلى حساب الوساطة عبر الإنترنت الخاص بك وابحث عن الأسهم أو الأموال التي ترغب في شرائها. في حين أن جميع منصات الوساطة تعمل بشكل مختلف قليلاً ، فإن شراء الأسهم أمر بسيط للغاية. ابحث عن الشركة أو صندوق المؤشر الذي تريد الاستثمار فيه وأضف عدد الأسهم التي تريد شرائها.

عند شراء الأسهم وبيعها ، قد تضطر إلى الاختيار بين أمر السوق أو الأمر المحدد. فيما يلي الاختلافات:

- أمر السوق - يمكنك شراء أو بيع الأسهم في أقرب وقت ممكن بأفضل سعر متاح

- أمر محدد - تشتري أو تبيع الأسهم بسعر محدد أو أفضل.

عند تعيين أمر محدد ، يمكنك الحصول على سعر أفضل للأسهم ، ولكن قد يستغرق الشراء وقتًا أطول قليلاً.

تسمح لك بعض حسابات الوساطة أيضًا بإعداد استثمارات تلقائية. هذا يعني أنه سيشتري تلقائيًا عددًا من الأسهم / الصناديق كل شهر.

-

تتبع استثماراتك

تهانينا! أنت مستثمر الآن!

الشيء الوحيد المتبقي هو تتبع استثماراتك وبيعها عندما تعتقد أنه الوقت المناسب. ولكن إذا كانت لديك إستراتيجية طويلة المدى ، فقد لا يستمر ذلك لسنوات عديدة.

من الواضح أنك لست مضطرًا إلى تسجيل الدخول إلى حساب الوساطة الخاص بك كل يوم ، ولكن من الجيد أن تقوم بتسجيل الوصول كل بضعة أشهر .

لا تشدد عندما تنخفض استثماراتك بشكل طفيف. يتحرك السوق صعودًا وهبوطًا باستمرار ، لذا تذكر أن تنظر إلى الصورة الأكبر. يمكنك دائمًا إعادة تقييم استراتيجيتك ، إذا لزم الأمر.

الطريقة التي تكسب بها المال من خلال الاستثمار هي بيع الأسهم التي زادت قيمتها ، أو عن طريق تلقي مدفوعات الأرباح. ما لم يكن لديك استثمارات في ISA الأسهم والأسهم ، فسيتعين عليك دفع ضريبة على مكاسب رأس المال أو أرباح الأسهم إذا تجاوزت الحد الأدنى.

هل الوقت مناسب الآن للاستثمار؟

الآن بعد أن عرفت كيف تستثمر أموالك ، قد تتساءل عما إذا كان هذا هو الوقت المناسب للبدء. مع ارتفاع أسعار الأسهم وهبوطها باستمرار ، فأنت تريد التأكد من أنك تشتري بأقل سعر لزيادة أرباحك ، أليس كذلك؟

الاستثمار الجيد هو الاستثمار الذي تفهم فيه بالضبط ما تفعله أموالك . يجب ألا تستثمر أبدًا في شيء لا تفهمه. فقط لأن شخصًا ما على وسائل التواصل الاجتماعي قال إن الشركة ستعمل بشكل جيد ، فليس هناك ما يضمن أنها ستزيد في الواقع من حيث القيمة. قم دائمًا بإجراء البحوث الخاصة بك ولا تستثمر أبدًا أكثر مما يمكنك تحمل خسارته.

عندما توزع استثماراتك (في صندوق مؤشر ، على سبيل المثال) وتتركها لبضع سنوات ، فليس هناك بالضرورة سيئة وقت الاستثمار ، إنه وقت سيء للبيع.

كلما تركت أموالك لفترة أطول في هذه الاستثمارات منخفضة المخاطر مثل صناديق المؤشرات ، زاد الوقت الذي تحتاجه للخروج من أي انخفاضات. الأمر كله يتعلق بالوقت في السوق وليس توقيت السوق.

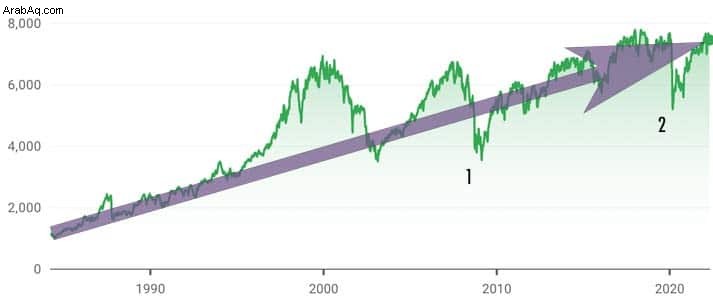

إذا ألقيت نظرة على الرسم البياني أعلاه ، يمكنك أن ترى قيمة صندوق مؤشر FTSE 100 (مجموعة من أكبر 100 شركة في بورصة لندن) منذ إنشائه في عام 1984.

على الرغم من أنها شهدت بعض الصعود والهبوط على مر السنين (الأزمة المالية لعام 2008 ، والتي أبرزها رقم واحد ، وبداية جائحة COVID-19 ، الذي أبرزه المركز الثاني) ، استمر السوق في التعافي والنمو أكثر.

لهذا السبب من المهم جدًا منح استثماراتك وقتًا لتنمو. من المحتمل جدًا أن تنخفض قيمة استثماراتك في مرحلة ما - ولكن كلما طالت مدة استعدادك للتخلي عنها ، زادت فرصتك في تجاوز أي انخفاضات.

يقول أندرو هالام:

طرق أخرى لاستثمار أموالك

هناك أماكن أخرى لاستثمار أموالك بخلاف سوق الأوراق المالية ، بما في ذلك:

-

ضع النقود في البنك

- الايجابيات - مخاطر منخفضة

- السلبيات - عوائد منخفضة (عادة أقل من التضخم).

يبدو أن وضع أموالك في البنك هو خيار آمن.

ومع ذلك ، فإن النقد في حد ذاته ليس استثمارًا كبيرًا - لا سيما بالنظر إلى معدلات الفائدة المنخفضة بشكل لا يصدق التي تدفعها البنوك وجمعيات البناء. نادرًا ما تكون أسعار الفائدة أعلى من معدلات التضخم ، مما يعني أن أموالك تفقد قيمتها .

إذا كنت لا ترغب في المخاطرة بأموالك ، فإن وضع أموالك في حساب توفير (أو ISA نقدًا معفى من الضرائب) يعد خيارًا رائعًا.

يقول الصحفي المالي رودني هوبسون:

-

بيع وشراء التحف والفنون والنبيذ والمقتنيات

- الايجابيات - طريقة ممتعة للاستثمار إذا كنت مهتمًا بالأشياء التي تشتريها

- السلبيات - يجب أن تكون خبيرًا في ما تبيعه ، كما أن العناصر غير مضمونة بقيمة.

هناك الكثير من الأشياء التي يمكنك بيعها وشرائها مقابل المال.

يمكن أن يكون لديك بالفعل بعض ألعاب الطفولة التي تستحق الكثير من المال. فقط ضع في اعتبارك أن شراء هذه الأنواع من العناصر لا يجلب لك دخلاً فوريًا وأن الأرباح تعتمد كليًا على ما يرغب شخص ما في دفعه مقابلها.

تحتاج أيضًا إلى أن تكون خبيرًا في كل ما تقوم بجمعه. بخلاف ذلك ، يمكن للشخص الذي يعرف ما يفعله أن يستخدم ذلك لصالحه.

تتمثل إستراتيجية البداية الجيدة في الحصول على العناصر المرغوبة حيث يوجد عدد أقل من المشترين (مثل Gumtree أو بيع صندوق السيارة) وبيعها حيث يكون الطلب أعلى (مثل eBay). راجع دليل البيع على موقع eBay للحصول على مزيد من النصائح.

-

الاستثمار في العقارات

- الايجابيات - استثمار طويل الأجل ومستقر

- السلبيات - يتطلب الكثير من التكاليف المسبقة وليس من السهل البيع إذا كنت بحاجة إلى المال لشيء آخر.

أفضل استثمار منفرد لمعظم الناس ، والذي يجب أن تفكر فيه بمجرد أن يسمح دخلك بذلك ، هو شراء منزلك.

أخبرنا رودني هوبسون:

-

شراء السندات

- الايجابيات - أقل خطورة من الأسهم

- السلبيات - عوائد أقل.

ببساطة ، السند هو قرض تحصل عليه حكومة أو شركة. تُعرف تلك الصادرة عن حكومة المملكة المتحدة باسم gilts لأن الشهادات كانت تحتوي على أوراق ذهبية حول أطرافها لطمأنة المستثمرين إلى مدى أمانهم. عن طريق شراء السندات أو السندات الذهبية ، فأنت تقرضهم تقنيًا الأموال.

إذن ما الفائدة من ذلك؟ السندات والذهب لها معدل فائدة مضمون و (عادة) تاريخ لاستردادها ، مع قيام المقترض بشرائها بالسعر الكامل ، المعروف بالقيمة الاسمية أو الاسمية.

العائد على السندات (مقدار الفائدة التي تحصل عليها كل عام عن كل 100 جنيه استرليني مستثمرة) ستعكس مدى أمان أو خطورة الاستثمار من قبل المستثمرين. كلما كان الدين أكثر أمانًا (قل احتمال تخلف المقترض عن ديونه) ، انخفض العائد.

عندما تكون أسعار الفائدة منخفضة ، سيرتفع سعر السندات ، مما يقلل المبلغ السنوي الذي ستحصل عليه لاستثماراتك. ولكن عندما ترتفع أسعار الفائدة ، تنخفض القيمة السوقية للسندات.

أخبرنا رودني هوبسون:

على عكس حسابات التوفير محددة الأجل ، من الممكن بيع سنداتك في أي وقت. ولكن إذا قمت بذلك قبل التاريخ المحدد ، فقد تتلقى أموالًا أقل مما دفعته في الأصل.

-

وضع الأموال في العملات المشفرة

- الايجابيات - قادرة على التداول على مدار الساعة طوال أيام الأسبوع ومن الممكن تحقيق عوائد عالية

- السلبيات - مخاطر عالية ، متقلبة للغاية ، لم تثبت أنها استثمار قوي طويل الأجل.

تزداد شعبية العملات المشفرة مثل البيتكوين بين المستثمرين الشباب.

خاصة على وسائل التواصل الاجتماعي ، قد يبدو أن العملات المشفرة هي مخطط للثراء السريع. وبينما يمكنك كسب المال باستخدام العملات المشفرة ، فإن السوق متقلب بشكل لا يصدق و المخاطر التي ينطوي عليها ذلك ضخمة .

ومع ذلك ، فإن Bitcoin ليست العملة المشفرة الوحيدة التي يمكنك الاستثمار فيها - فهناك المئات! من الواضح أن بعضها غير مستقر أكثر من Bitcoin نفسها ، لذلك من المهم جدًا معرفة المخاطر قبل وضع أي أموال في Bitcoin أو غيرها من العملات المشفرة.

إذا لم تكن قد سمعت عن Bitcoin من قبل ، فراجع دليلنا الكامل الذي يشرح ماهية Bitcoin وكيفية شرائها.

هل تحتاج إلى بعض الأموال الإضافية للاستثمار؟ لقد قمنا بإدراج بعض الطرق السريعة لكسب المال.